5 хитрых подвохов по “Кредиту под 0%” от “Совкомбанка”

Сейчас по ТВ и в Интернете активно идёт реклама необычной акции от “Совкомбанка” – кредит под 0% годовых для держателей карты “Халва”. Рекламе хочется верить – всё-таки “продвигает” новое предложение не кто-нибудь, а популярный актёр и просто хороший человек Сергей Безруков. Но мы-то знаем – доверять без оглядки в наше время нельзя никому. Так что – давайте проверять “Совком” и его кредит под 0% на “подвохи”…

Переходим на страницу акции. Сейчас она выглядит вот так:

Надо отдать должное банкирам – “Совкомбанк” не льёт маркетинговую воду, а сразу переходит к делу.

Итак! Давайте посмотрим на

Условия акции:

Для тех, кто читает эту страницу со смартфона, продублируем текстом:

- Оформить кредит,

- за 60 календарных дней подключить услугу “Финансовая защита с возможностью накопления“;

- Сохранять её весь срок кредита;

- Оформить карту “Халва” и выполнять правило по начислению кэшбэка: каждый отчетный период совершать по ней более 5 покупок на общую сумму от 10 000 рублей.

- Не допускать просрочек – как по кредиту, так и по кредитному лимиту “Халвы”. Также нельзя досрочно гасить кредит.

Если все условия выполнены – после того, как займ будет погашен, “Совкомбанк” вернёт проценты про кредиту.

Пример расчета – сколько можно будет сэкономить

“Так в чём же подвох”?

Подвох №1 – услуга “Финансовая защита с возможностью накопления”

А что за “Финансовая защита”, да еще и “с возможностью накопления”? За красивым названием скрывается… обычная банковская страховка! Она стоит 3,9% от суммы кредита. Отказаться от неё нельзя – иначе участвовать в акции вы не сможете. Справедливости ради – наверное, и не стоит, т.к. страховка покроет кредит, если, не дай Бог, появятся проблемы с работой, здоровьем и т.п.

Но – из песни слов не выкинешь. За счет этих двух услуг кредит окажется дороже, чем в других банках, и платёж будет немного больше.

“Ну и что? Отказываться от страховки страшно, эти 3,9% – ладно, черт с ними. Да и всё равно же вернут проценты”

Конечно! Но только если не поддаться на этот и другие подвохи:

Подвох №2 – правило “5 х 10 000”

“Совкомбанк” потребует, чтобы вы оформили карту “Халва” и соблюдали её условия по кэшбэку:

- делали как минимум 5 покупок по карте “Халва”…

- …на общую сумму в 10 000 рублейза расчетный период. К пенсионерам требования мягче – 5 000 рублей.

Что здесь не так?

Ситуаций, в которых вы можете не потратить деньги так, как требует банк – сколько угодно. Уехали в деревню, заболели и лежите пластом дома / в больнице, отдыхаете за границей…

Или так – сделали 4 покупки на сумму 9 999 рублей :). Не пожалеют, не простят:

2. Обратите внимание – проводить по карте 5 покупок на 10 тысяч нужно не за месяц, а за расчетный период. Что это? Он считается от даты заключения договора. Например, у меня это – 18-е число каждого месяца. Расчетный период длится ровно месяц, т.е. до 18-го числа следующего месяца.

Понимаете, в чём подвох? Человек оформил кредит по акции и думает: “5 покупок на 10 тысяч надо сделать до 31-го“. А договор он заключил, например, 15-го. Если не знать про расчетный период – в первый месяц у него всё будет нормально, а во второй – сразу “красная карточка”. И прощайте, проценты по кредиту!

Подвох №3 – Платить “от и до”

В рамках акции “Всё под 0!” “Совком” запрещает и просрочки, и досрочное погашение кредита.

С просрочкой понятно – не будет же банк и от процентов отказываться, и неплатежи терпеть :).

А вот запрет на досрочное погашение – это уже из разряда “маленьких хитростей”. Банк явно надеется, что заемщик рано или поздно где-то оступится и нарушит правила. И прощайте… ну, дальше вы знаете.

Подвох №4 – Требования к клиенту

Еще один – правда, небольшой – подвох заключается в требованиях к клиенту от “Совкомбанка”:

- Возраст клиента – от 20 до 85 лет;

- Сумма кредита – на сайте почему-то указано от 200 000, но в поддержке нам рассказали, что 0% предложат и для гораздо более скромных сумм;

- Срок кредита – от 6 месяцев;

- Стаж – от 4 мес.

- Доход – от 12 000 рублей для Москвы и от 8 000 для регионов;

Полезный совет: шанс на одобрение кредита возрастает, если возраст потенциального заемщика – от 45 лет.

Документов много не понадобится: паспорт и ещё один документ, удостоверяющая личность (права, загранпаспорт и т.п.).

Как снизить ставку? Если принести справку 2-НДФЛ или справку по форме банка, ставку по кредиту – т.е. те проценты, которые вернут – снизят до минимума – будет, например, не 17,9%, а 17,4%. Правда, тут тоже будет условие: в течение первых 25 дней нужно будет потратить по безналу как минимум 80% от суммы кредита, иначе ставка по кредиту составит аж 32,9% годовых! Ну, это-то мы сможем )).

Отзывы о кредите под 0% от “Совкомбанка”

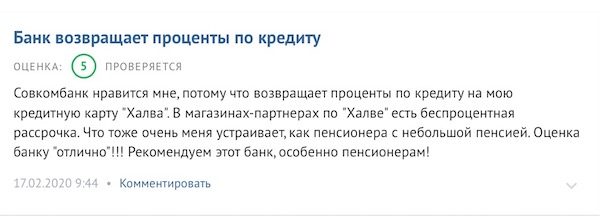

Что ж – проценты под кредиту и правда возвращают:

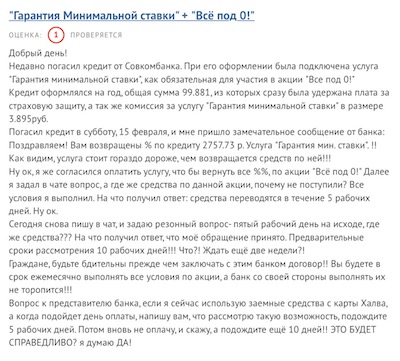

Правда, не всегда вовремя:

Один из отзывов о кредите под 0! от “Совкомбанка” неожиданно выявил ещё один, уже 5-й по счету подвох – навязывание платной “золотой” кредитной карты:

Заключение

… Как говорится, “предупреждён – значит вооружён”. Теперь вы знаете всё о подвохах по кредиту под 0% от “Совкомбанка” и чётко представляете себе возможные риски.

Брать или не брать?

Есть 2 варианта:

А). Если не понравились условия – тогда просто поищите через мастер подбора кредитов “Банки.Ру”. Спойлер: там будет ставка поинтереснее и без кучи условий , как у “Совкомбанка”.

Б). Если условия всё-таки устраивают – берите. Но – будьте внимательны, в т.ч. не пропускайте платежи по “Халве”. Оформить “Халву” (без неё никак).

Внимание, акция!

Оформите кредитную карту “180 дней” от “Газпромбанка” и получите:

-

- Рассрочка 180 дней без % на все покупки – навсегда!;

- 0 ₽ за снятие наличных (до 50 000 ₽ / мес.);

- Бесплатное обслуживание!

Статьи на тему:

Страховка по кредиту: что это, зачем нужна и обязательна ли

Какие виды защиты кредитов бывают? От каких рисков защищает страховка? Является ли страхование кредитов обязательным? Есть ли особенности в условиях страхования? Ответы на все эти вопросы вы найдете в нашей статье.

- Преимущество оформления страховки при получении займа

- Какие виды страхования существуют

- Страхование жизни и здоровья

- Потеря постоянного места работы

- Страхование залогового имущества

- Страхование при ипотеке

Преимущество оформления страховки при получении займа

Услуга страхования кредитов позволяет переложить обязанность по уплате долга на страховую компанию (СК) в случае непредвиденных обстоятельств. Обычно банки доверяют защищать свои интересы дочерним организациям или партнерам. Это не значит, что страхование выгодно только кредитору.

Заемщик чувствует себя увереннее, если знает, что в форс-мажорной ситуации задолженность по кредиту будет погашена.

В форме ниже можно подобрать комфортную сумму кредита и здесь же отправить заявку в банк!

Какие виды страхования существуют

Клиенты выбирают среди множества вариантов страховых программ. Условно их можно разделить на три вида: страхование ответственности, имущественное и личное.

Чаще всего клиенту предлагаются следующие варианты страхования:

- жизни и здоровья;

- залогового имущества;

- защита от риска потери работы;

- защита от потери права собственности.

Страхование жизни и здоровья

В случае длительной болезни или ухода из жизни заёмщика долги ложатся на плечи поручителя и законных наследников. Чтобы оградить близких людей от лишних затрат, можно воспользоваться страхованием кредита. В этом случае страховая компания возьмет кредитные обязательства на себя.

Страховыми случаями, как правило, считаются:

- травма;

- госпитализация;

- инвалидность 1, 2 группы;

- смерть.

В соглашении с клиентом прописываются условия, при которых случай признается страховым. Например, если травма получена в результате ДТП при вождении без прав или в состоянии алкогольного опьянения, страховку не выплачивают.

Потеря постоянного места работы

В этом случае страховая компания либо гасит регулярные платежи несколько месяцев, либо перечисляет деньги на ваш счёт. Компенсация состоит из заранее оговоренного процента от суммы кредита.

Для получения выплат клиент должен иметь официальный статус безработного. Его можно подтвердить документом из службы занятости населения или записью об увольнении в трудовой книжке, в зависимости от требований договора.

Как правило, покрытие возникает только в случае вынужденного ухода с работы. Однако есть и исключения.

В некоторых страховых компаниях еть расширенный список, который включает:

- увольнение по соглашению сторон;

- отказ в трудоустройстве после испытательного срока;

- окончание срочного договора.

Некоторые страховщики проявляют заботу о заемщике, дополнительно включая в программу выплаты до 5 000 рублей в месяц на расходы по оплате жилищно-коммунальных услуг и сотовой связи.

Страхование залогового имущества

При страховании залога формируются гарантии для обеих сторон договора. Банк обеспечивает возврат кредита за счёт залога, а клиент получает защиту имущества и надёжное погашение займа в непредвиденных ситуациях.

Например, если человек заложил машину в кредит, и авто угнали во время пользования кредитом, то возмещать денежные средства банку будет не клиент, а страховая компания.

Объектом залога могут выступать:

- земельный участок;

- жилое помещение, дом или квартира;

- транспортное средство;

- гараж, машиноместо.

Страхование предусматривает следующие случаи, которые могут привести к порче и потере имущества:

- взрыв, пожар;

- природные катаклизмы;

- затопление;

- противозаконные действия других людей.

Страховка приобретается на сумму займа или на сумму полной стоимости залога.

Страхование при ипотеке

Ипотека предусматривает выплату долга в течение десятков лет, что сопряжено со множеством рисков. В случае утраты заёмщиком возможности исполнять кредитные обязательства, банк будет вынужден возместить убытки за счёт залогового имущества.

Чтобы избежать неприятных последствий, можно оформить сразу несколько видов страховок:

- защита имущества;

- страхование жизни и здоровья;

- титульное страхование.

Страхование титула – это защита от потери права собственности на имущество. Потребность возникает при приобретении недвижимости на вторичном рынке.

Например, покупатель приобретает квартиру у продавца, которому она досталась в наследство. После сделки объявляются родственники, которые только сейчас вступают в наследство и тоже претендуют на часть квартиры.

В ходе судебных разбирательств наследники делят квартиру, а покупателю начисляется выплата по страховке в связи с утратой собственности.

Страхование при получении автокредита

Вопрос, который беспокоит каждого при оформлении автокредита – обязательно ли покупать каско? Нет, во многих банках наличие страховки не влияет на сам факт получения займа.

Весомым аргументом в пользу оформления страховки по кредиту станут более выгодные условия кредитования. Процентная ставка может уменьшиться вдвое. Так как автомобиль чаще всего находится в залоге у кредитора, наличие каско даёт ему гарантию возврата кредитных средств.

Риски, от которых убережет страховка:

- угон;

- кража дополнительного оборудования;

- ущерб в результате ДТП;

- порча имущества от стихийных бедствий;

- причинение ущерба третьим лицам;

- утрата товарной стоимости.

Обязательно ли страхование кредита

В обязательном порядке нужно страховать только «стены» при оформлении ипотеки. Страхованию подлежат только несущие конструкции заложенного объекта – стены, пол, потолок и балкон.

Защита внутренней отделки, мебели и техники от затопления – на ваше усмотрение.

Условия страхования в кредитном договоре

Перед оформлением займа стоит внимательно изучить страховую компанию, которая будет предоставлять услуги. Договор страхования обычно заключается одновременно с кредитным договором. К нему также прикладывается список рисков и необходимых документов, подтверждающих страховой случай.

Для личного страхования потребуется заполнить анкету о состоянии здоровья. Иногда заключить пакетный договор с полным списком страховых случаев дешевле, чем по каждому в отдельности.

Обратите внимание на возможные варианты действия страховки:

- оплата единовременная, действует до окончания кредитных обязательств;

- требует ежегодного продления;

- страховая премия включена в ежемесячный платёж.

Совет от банка:

Заранее уточните условия отмены страховки.

Что будет, если отказаться от страхования кредита

От большинства видов добровольного страхования можно отказаться. Для этого существует «период охлаждения» – время, в течение которого страхователь может расторгнуть договор и вернуть деньги. Этот срок составляет 14 дней и более (если позволяют условия) .

Если СК не реагирует на отказ от услуг (например, не отвечает на телефонные звонки), то в течение 30 дней после обращения можно подать такое же заявление в банк-кредитор.

Оформить отказ просто – нужно подать письменное заявление. Если «период охлаждения» закончился, от страховки всё равно можно отказаться, но без возмещения средств.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Финансовая защита кредита: что это такое

Финансовая защита кредита – пакет услуг, который финансовые учреждения предлагают своим клиентам при заключении договоров. Банки заинтересованы в увеличении своей прибыли, поэтому стараются увеличить стоимость обслуживания долга для каждого клиента и продать как можно больше услуг.

14.07.20 60591 39 Поделиться

Автор Бробанк.ру Евгений Никитин

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новостиВысшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru Открыть профиль

Поэтому задача клиента – самому решить, нужны ли ему дополнительные пункты в кредитном договоре. Финансовая защита – это соглашение страхования заемных денег. Может быть добровольным и обязательным. В некоторых случаях идет обязательным условиям выдачи кредита, в иных – предлагается на усмотрение клиента. Как с умом использовать финансовую защиту кредита и получить от этого максимум выгоды для себя – расскажет Brobank.

Виды финансовой защиты по кредиту

Обязательное страхование используется только при оформлении ипотечного кредита.

В данном случае страховке подлежит титул покупателя недвижимости, чтобы защитить клиента от двойной продажи. Все остальные кредитные договора предполагают добровольное страхование. Например, при оформлении автокредита можно оформить страховку КАСКО, потребительского кредита – страховку жизни и здоровья, кредитной карты – от кражи или утери.

Еще один вид финансовой защиты – предоставление клиенту юридических услуг в рамках кредитного договора. Например, если заемщик испытывает финансовые трудности и не может выполнять обязательства по кредиту, юридическая компания берет на себя все переговоры с банком о реструктуризации задолженности. Общая стоимость такой финансово-юридической защиты зависит от суммы кредита.

Финансовая защита кредита: особенности и «подводные камни»

Существует несколько нюансов, о которых необходимо знать клиентам, оформляющим кредит в банке:

- услуга по предоставлению финансовой защиты не является обязательной;

- защита может быть оформлена на жизнь, здоровье клиента, а также на имущество – квартира, машина и прочее;

- в соглашении должна быть четко указана стоимость данной услуги – не должно быть прописано «цена по тарифам» и подобные фразы.

Так как у финансовых учреждений нет полномочий оказывать услуги страхования, они заключают договора со страховыми компаниями. В соглашении обязательно указывается название такой организации, однако клиент общается напрямую только с банком, который выступает посредником между страховщиком и заемщиком. Только при наступлении страхового случая клиентом занимается напрямую организация-страхователь.

Для чего банки предлагают финансовую защиту

Любая кредитная организация хочет получить и защитить свою прибыль от выдачи кредитов. Во многих банках менеджеры стараются любыми способами убедить потенциальных клиентов в необходимости подписания дополнительного соглашения по финансовой защите кредита. Ситуации, когда финансовую защиту навязывают при оформлении кредита:

- Обязательное условие. Многим заемщикам сообщают, что при кредитовании физических лиц эта услуга обязательна, и в ином случае банк откажет в выдаче займа. Данная информация не законна, это противоречит нормам Гражданского кодекса и Закона о защите прав потребителей.

- Убеждение в необходимости. Клиентам рассказывают о возможных последствиях для членов семьи заемщика. В случае наступления страхового случая с клиентом остаток долга по кредиту может перейти его родственникам. Наследованию подлежит не только имущество, но и долги человека. При оформлении финансовой защиты в подобном случае остаток долга банку компенсирует страховая компания, а родственникам не потребуется погашать задолженность. Это весомый аргумент для многих клиентов, однако необходимо внимательно читать условия соглашения, прописана ли в нем информация о передаче долга при наступлении страхового случая. Многие банки под страховым случаем подразумевают исключительно смерть заемщика, а не потерю здоровья, работоспособности и инвалидность.

- Скрытая продажа. Некоторые банки могут нарушать закон, не сообщая клиенту о наличии финансовой защиты в соглашении. Поэтому нужно внимательно читать текст договора и задавать вопросы об отдельных пунктах. В случае, если клиент не знал о дополнительной услуге, но подписал договор, очень сложно это оспорить. Для банка и судебных инстанций подтверждением согласия клиента является его подпись.

- Повышенная процентная ставка. Сотрудники банка сообщают клиентам, что в случае отказа от финансовой защиты кредита, процентная ставка по нему будет увеличена. Это законное основание, которым пользуются банки. В данном случае клиенту необходимо самому посчитать, выгоднее ли оформить дополнительную услугу или получить кредит по повышенной ставке.

Клиенты должны учитывать все возможные способы продвижения услуги банком и принимать решения, исходя из собственного мнения на этот счет.

На что обратить внимание

- Отказ банка. Если клиент не оформляет финансовую защиты, банк может изменить ставку, период кредитования, или совсем удалить заявку на кредит.

- Объект страховки. Договор защиты должен касаться только самого клиента, его здоровья и имущества.

- Стоимость. Иногда нужно узнать про аналогичные предложения других страховых организаций. Если они предлагают более выгодные условия, предложить этот вариант банку.

- Страховые выплаты. Прежде чем подписать соглашение о финансовой защите, нужно ознакомиться с порядком выплат по возможному страховому случаю.

Кроме того, необходимо уточнить, какой перечень документов потребует страховщик для возмещения и кто может стать представителем заемщика. Важно, чтобы эта процедура была простой и доступной, и не имела никаких подводных камней.

Отказ от финансовой защиты

В течение двух недель с момента подписания соглашения у клиента есть право отказаться от финансовой защиты. Это не прописывается в договоре, однако можно доказать это право, ссылаясь на действующее законодательство. Необходимо написать в банк заявление с указанием всех данных, а копию направить в страховую компанию. В случае отказа от расторжения договора, можно подать жалобу в общество по защите прав потребителя или Центральный банк РФ.

При подготовке материала использовались источники:

https://sovcombank.ru/blog/krediti/strahovka-po-kreditu-chto-eto-zachem-nuzhna-i-obyazatelna-li-

https://brobank.ru/finansovaya-zashchita-kredita/