Блог компании Tickmill | Что такое количественное смягчение, QE (развеиваем мифы)

Данный пост, как мне кажется, в некоторой степени вводит в заблуждение по поводу сути количественного смягчения (QE). После подобных статей все кричат, что «Фед запустил печатный станок» вперемешку с «у США гигантский госдолг, все пропало». Ну вы поняли 🙂

Давайте немного проясним суть QE, затронув техническую часть.

QE это не печатание денег или наполнение экономики ликвидностью (в том объеме, чтобы говорить об этом в масштабах целой экономики) это лишь замена одного актива на другой — например трежерис на резервы(если говорим о взаимодействии коммерческий банк — Федрезерв).

Рассмотрим простейшую операцию QE (коммерческий банк – Фед):

Баланс Федрезерва:

Активы: + Трежерис

Пассивы: + Резервы

Баланс коммерческого банка:

Активы: +Резервы (увеличение депозита коммерческого банка в ФРС)

Активы: — трежерис.

Операция QE (частный инвестор – Фед):

Активы: + Трежерис

Пассивы: + Резервы

Коммерческий банк инвестора:

Как видно в обоих случаях благосостояние (net worth) частного сектора не изменяется непосредственно при QE, а изменяется лишь состав активов. Можно заметить, что для банков сокращается дюрация портфеля активов при этом. Остаются теперь два вопроса: откуда Федрезерв берет резервы, и как изменение в составе активов коммерческого банка влияет на «создание денег».

Ответ на первый вопрос несколько контринтуитивный — Федрезерв берет резервы «из воздуха». Но замечу, что в этом не кроется никакого противоречия – должник (ЦБ) может свободно выпускать обязательств без угрозы для своей состоятельности если они непогашаемые и окружающие готовы их принимать.

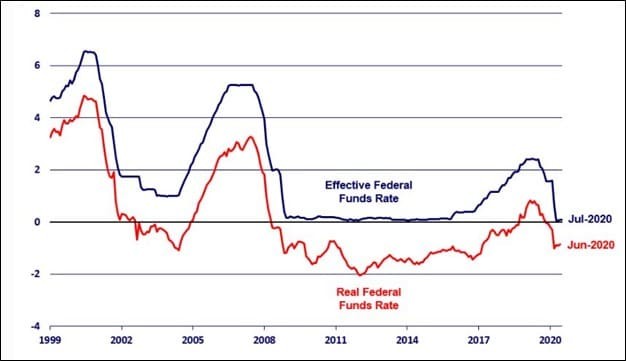

Что происходит когда ФРС увеличивает «покупки» трежерис с рынка? У банков становится много избыточных резервов (см. разбор выше), т.е. растет предложение резервов на межбанковском рынке и ставка (да, да там самая ставка по федеральным фондам) начинает снижаться. Избыточные резервы нужны банкам по разным причинам, в том числе для кредитования.

Теперь о создании денег. Для этого необходимо вспомнить немного теории о денежных агрегатах. Для США:

M0 – Бумажные деньги + монеты

MB — Бумажные деньги + монеты + резервы банков на счетах ФРС

М1 – M0 + депозиты до востребования + дорожные чеки + чековые депозиты

MB – денежная база, M1 – денежная масса. Когда говорят об инфляции денежной массы (пресловутое «печатание денег»), я думаю, подразумевают раздувание M1. QE, как вы можете заметить, воздействует преимущественно на MB, т.е. увеличивает резервы банков на счетах ФРС.

Денежная масса, как видно растет по другим причинам, преимущественно при увеличении депозитов. А как они растут? Правильно, путем выдачи кредитов. Создание кредита сопровождается созданием также депозита для востребования на стороне пассивов, средства с которого заемщик затем будет использовать. Тут также напрашивается еще один вопрос: когда происходит момент инфляции денежной массы? Когда выпущенные деньги в экономике вновь возвращаются на депозит банка (при пополнении, вкладе) или же в момент выдачи кредита, когда создается депозит под него? Я думаю, что в первом случае.

А вот способствует ли QE росту кредитования? И чему оно вообще способствует? Это уже тема следующей статьи.

Ставьте лайк если пост был полезен, спасибо.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Где почитать еще? Айда к нам в телеграм

Теперь вводим и выводим в Webmoney. И никаких комиссий!

- Ключевые слова:

- QE,

- Федрезерв,

- процентная ставка

Что такое количественное смягчение

Откройте счёт с тарифом «Всё включено» за 5 минут, не посещая офис.

Если у вас есть счёт, войдите в личный кабинет.

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Введите ваш email

Подписаться

Скачайте мобильное приложение «Открытие Инвестиции»:

«Открытый журнал» в один клик:

Правовая информация

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

© «Открытый журнал» 2018 — 2023

При подготовке материала использовались источники:

https://smart-lab.ru/company/tickmill/blog/606790.php

https://journal.open-broker.ru/economy/chto-takoe-kolichestvennoe-smyagchenie/